하나증권의 스팩인 30호 청약이 12월 13일과 12월 14일 이틀에 걸쳐 진행됩니다.

청약을 위한 기본 정보 살펴보겠습니다.

[ 공모 개요]

하나 30호는 발행 주식 수 칠백만주(7,000,000주)이고, 액면가 100원에 희망 공모가 2,000원으로 총 모집 금액은 140억원입니다.

[공모 일정]

- 수요 예측일 : 12월 8일(금) ~ 12월 11일(월)

- 공모 청약일 : 12월 13일(수) ~ 12월 14일(목)

- 환불일 : 12월 18일(월)

- 상장 예정일 : 미정

[합병 대상 기업의 규모]

향후 합병대상기업의 적정 규모는 합병 전 시가총액 기준으로 약 400억원~ 1,500억원 사이의 기업, 이익기준으로 당기순이익 규모가 약 20억원~100억원 사이의 기업과 기술특례상장 기업을 중점 합병대상으로 선정하여 발굴할 예정입니다.

[주주 현황]

하나 30호의 최대 주주는 브릭스인베스트먼트(주)로 보통주 98.36%의 지분을 보유하고 있으며, 하나증권 외 5개의 자산운용사가 주주로 참여하고 있습니다.

[인력 구성]

동사는 브릭스인베스트먼트의 전신웅상무가 대표이사를 맡고 있으며, 투자 업계 전문가들로 경영진을 구성하고 있습니다.

특히, 전신웅상무는 2016년 해마로푸드서비스를 스팩 합병 형태로 상장에 성공시킨 바 있습니다.

[청약 단위 및 청약 한도]

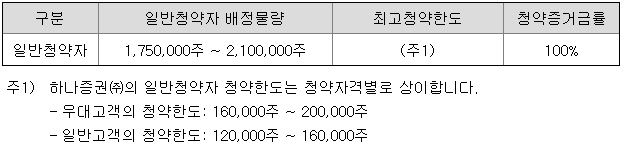

하나 30호 스팩의 최소 청약 단위는 100주이고, 일반 청약자의 청약 증거금률은 100%입니다.

하나증권의 일반청약자 배정은 1,750,000주 ~ 2,100,000주이고, 일반 청약자의 최고 청약 한도는 일반 고객 기준 120,000주 ~ 160,000주입니다.

청약 수수료는 온라인 패밀리등급과 그린 등급 기준 2,000원입니다.

[공모 자금 예치 및 신탁 계획]

동사는 공모 자금의 100%를 한국증권금융에 예치할 예정이며, 이에 따라 한국증권금융과 공모 자금의 예치 약정을 체결하였습니다. 한편, 한국증권금융에 예치된 자금은 합병이 이루어질 경우 합병 후 존속 법인의 운영 자금 등으로 사용될 예정입니다. 또한, 합병 반대 주주의 주식 매수 청구권 행사 시에는 당해 주식의 매수 자금으로 일부가 사용될 예정이며, 해산하게 될 경우 공모 주주에게 지급될 예정입니다.

[1주당 반환 예정 금액]

동사가 주권 모집에 따른 주금 납입일로부터 36개월 이내에 합병 대상 법인과 합병 등기를 완료하지 못하여 해산하게 되는 경우, 공모에 참여한 주주는 아래와 같이 1주당 2,185원의 반환 금액을 지급받게 됩니다.

[이코노맨의 생각]

과거 스팩 합병 상장의 실적이 있는 하나증권의 스팩에 대해 정리해보았습니다.

최근 스팩 상장일의 주가 흐름이 좋고, 삼성9호 스팩의 경우 공모 총액이 200억원에 달하는 대형 스팩임에도 불구하고 상장일 주가가 5,150원까지 갔기 때문에, 과거 합병 경험이 꽤 있는 하나증권의 스팩도 공모 총애 140억원이지만 기대감을 가지게 합니다.

저도 청약해 볼 생각입니다.

스팩 공모주 투자의 의미에 대해서는 아래 글에서 참고하실 수 있습니다.

2022.07.27 - [공모주] - 원금 보장 주식 스팩 공모주 투자

이상 이코노맨의 하나 30호 스팩 공모주 청약 정보 포스팅이었습니다.

'공모주' 카테고리의 다른 글

| 2024년 1월 공모주 청약 일정 종합 (0) | 2023.12.20 |

|---|---|

| 디에스단석 수요예측 결과 흥행 성공 공모가 100,000원으로 상향 확정 (0) | 2023.12.13 |

| 블루엠텍 수요예측 결과 흥행 성공 공모가 19,000원 확정 (0) | 2023.11.30 |

| 엘에스머트리얼즈 수요예측 결과 흥행 성공 공모가 6,000원으로 상향 확정 (0) | 2023.11.30 |

| 디에스단석 상장 ipo 공모주 청약 정보 (0) | 2023.11.29 |

댓글