기가비스의 코스닥 상장을 위한 공모주 청약이 5월 15일과 5월 16일 이틀에 걸쳐 진행됩니다.

희망 공모가격은 34,400원 ~ 39,700원이고, 삼성증권에서 청약 가능합니다.

청약 판단을 위한 기본 정보에 대해 알아보겠습니다.

[사업현황]

기가비스는 2004년에 설립되어 반도체 기판 검사 장비와 수리 장비를 생산 판매하고 있는 회사입니다.

기가비스의 주력 제품은 반도체 기판 자동광학검사기(AOI : Automatic Optical Inspection)와 자동광학수리기(AOR : Automatic Optical Repair)입니다.

기가비스는 설립 이후 지속적인 연구 개발을 통해 글로벌 탑 수준의 광학 검사 기술을 보유하고 있고, 타 경쟁사 제품 대비 검출력과 생산성을 획기적으로 높인 제품을 보유하고 있으며, 세계 최초로 회로 선폭 3 마이크로미터까지 검사가 가능한 AOI장비를 개발하여 반도체 기판 검사 시장을 주도해나가고 있습니다.

또한, 불량회로를 레이저 가공 기술을 이용하여 수리할 수 있는 AOR설비를 개발 공급하여 반도체 기판 회로 수율 향상에 기여하고 있으며, 무인화로 검사가 가능한 In-Line 자동화 설비 개발과 AI기술을 불량 검출 알고리즘에 적용하여 완벽한 검출력 구현에 앞장서고 있습니다.

기가비스는 외국산 검사장비가 주도해온 시장에서 앞선 기술력을 바탕으로 경쟁에서 승리하며 국내 최고의 반도체 기판 검사 장비 업체로 자리 잡은 한편, 수출에도 힘을 기울여 일본과 대만 및 동남아 시장과 미주 시장에 설비를 판매하면서 2021년 3천만불 수출의 탑을 수상한 바 있습니다.

현재 국내에는 기가비스와 직접 경쟁하는 업체가 존재하지 않으며, 글로벌 검사 장비 시장에서는 미국의 KLA, 중국의 CIMS Suzhou 및 일본의 Inspec등 굴지의 회사와 당당하게 경쟁하고 있습니다.

기가비스는 앞으로도 AOI시장 증대에 따른 매출 증가와 함께 형광반응 사용하는UV AOI설비와 자동불량분류 플랫폼을 탑재한 GIDC (Gigavis Intelligent Defect Classifier)를 개발하여 2023년부터 판매를 시작하는 등 지속 성장을 위한 노력을 계속하고 있습니다.

[매출구성]

기가비스의 매출액은 2020년 680억에서 2021년 439억으로 일시 감소했으나 2022년 다시 997억으로 회복 상승하였습니다. 주력 제품인 AOI(자동광학검사기)와 AOR(자동광학수리기)의 비중이 높은 상황입니다.

[공모개요]

기가비스의 금번 공모 주식 수는 이백입십일만팔천이백오십팔주(2,218,258주)이고, 액면가 200원에 희망 공모가격은 34,400원에서 39,700원까지로, 총 모집 금액은 희망 공모가 하단 34,400원 적용 시 약 763억 원이고 상단 39,700원 적용 시 약 881억 원입니다.

[구주매출비율]

금번 기가비스의 코스닥 상장 공모는 신주 모집 2,070,758주와 구주 매출 147,500주로 구성되어 구주 매출 비율은 6.65%입니다.

[상장당일 유통 가능 주식수]

기가비스 상장 시 상장 당일부터 유통 가능한 주식 수는 3,256,293주로 전체 상장 예정 주식 수 12,675,758주의 25.69%에 해당합니다.

[공모일정 및 청약 가능 증권사]

- 수요예측일 : 5월 9(화) ~ 5월 10일(수)

- 공모청약일 : 5월 15일(월) ~ 5월 16일(화)

- 환불일 : 5월 18일(목)

- 상장일 : 미정

- 청약 가능 증권사 : 삼성증권

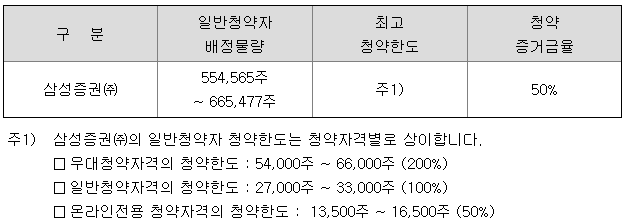

[청약한도 및 청약 단위]

기가비스의 최소 청약 한도는 20주이고, 일반 청약자의 청약 증거금률은 50%입니다.

삼성증권의 일반 청약자 배정 물량은 554,565주 ~ 665,477주이고, 일반 청약자의 최고 청약 한도는 온라인 전용 고객 기준 13,500주 ~ 16,500주입니다.

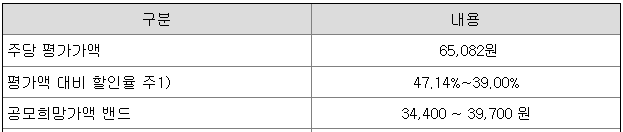

[공모가격]

기가비스의 희망 공모가격은 회사의 주당 평가가액에서 39.00% ~ 47.14% 할인한 가격입니다.

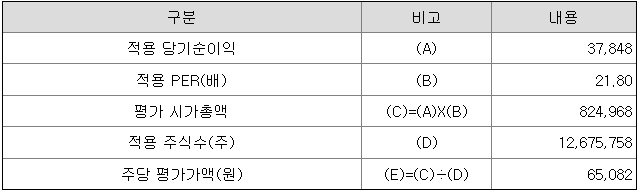

주당 평가가액은 2022년 당기순이익에 임직원 주식 무상 증여에 따른 주식 보상 비용 100억원을 가산(일시적인 비용으로 가산) 한 후, 유사회사의 평균 PER배수를 적용하여 회사 가치를 정하고 이를 주식수로 나누어 산출한 것입니다.

<희망공모가격>

<주당평가가액>

<유사회사의 평균 PER산정>

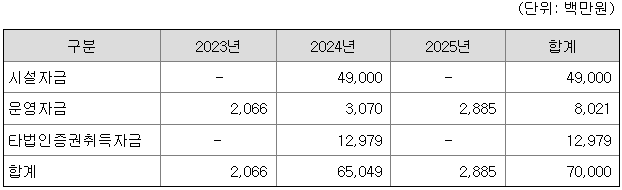

[공모자금 사용계획]

기가비스는 금번 공모를 통해 조달된 자금으로 생산 시설 확충용 시설자금에 490억원을 사용하고, AOR장비의 레이저 소스 제조 업체에 대한 투자비로 130억원을 사용한 후, 나머지 80억원을 운영자금으로 사용할 계획입니다.

[재무정보]

< 수익성 >

기가비스는 2020년 일본 신규 라인 대량 수주에 따라 매출액과 영업이익이 증가하였습니다.

2021년에는 코로나사태의 영향으로 매출액과 영업이익이 일시적으로 감소하였으나, 2022년 들어 회복 후 증가하고 있습니다.

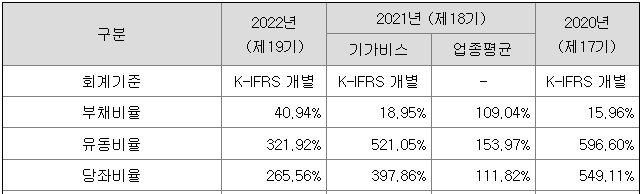

< 재무 안정성 >

기가비스의 유동비율과 부채비율은 모두 동업종 평균대비 양호한 수준을 나타내고 있습니다.

[이코노맨의 생각]

반도체 기판 검사 및 수리 장비 제조 업체의 코스닥 상장 도전입니다.

글로벌 설비 업체와 어깨를 나란히 경쟁하고 있다는 느낌을 받을 수 있었습니다.

희망 공모가 산정 시 국내 유사업체를 비교 대상으로 삼았지만, 동사와 동일한 제품을 생산하는 국내 회사가 없기 때문에 회사 가치가 다소 높게 평가되었다고 생각되는 면이 있지만, 이를 높은 할인률로 일부 만회한 것으로 보입니다.

수요예측 결과가 아주 나쁘지 않다면 청약해보고 싶은 종목입니다.

이상 기가비스 공모주 청약 정보였습니다.

도움이 되셨으면 좋겠습니다.

감사합니다.

※ 이코노맨은 공모주 청약을 권유하지 않습니다. 본인 판단 시 참고용으로만 활용 바랍니다.

'공모주' 카테고리의 다른 글

| 토마토시스템 수요예측 결과 흥행 저조 공모가 희망가 하단 18,200원으로 확정 (0) | 2023.04.14 |

|---|---|

| 마이크로투나노 수요예측 결과 흥행 성공 공모가 15,500원 확정 (1) | 2023.04.13 |

| 모니터랩 상장 ipo 공모주 일정 5월로 연기 (0) | 2023.04.09 |

| 프로테옴텍 상장 ipo 공모주 청약 정보 (0) | 2023.04.05 |

| 모니터랩 상장 ipo 공모주 청약 정보 (0) | 2023.04.03 |

댓글