에이엘티의 코스닥 상장을 위한 공모주 청약이 7월 17일과 7월 18일 이틀에 걸쳐 진행됩니다.

희망 공모가격은 16,700원 ~ 20,500원이고, 미래에셋증권에서 청약 가능합니다.

청약 판단을 위한 기본 정보에 대해 알아보겠습니다.

[사업현황]

에이엘티는 비메모리 반도체 후공정 프로세스 중에서 테스트를 주요 사업으로 영위하고 있으며, 특히 비메모리 반도체 중에서 고난도 제품의 테스트를 주 사업으로 하고 있습니다.

에이엘티는 웨이퍼 테스트 및 파이널 테스트를 모두 수행하고 있는데, 주요 테스트 제품군은 CIS(CMOS Image Sensor), DDI(Display Drive IC), PMIC(Power Management IC), MCU(Micro Controller Unit)등이 있으며, SoC(System on Chip) 테스트의 진입을 준비하고 있습니다.

테스트 전문 업체는 비메모리 시스템 반도체의 특성상 OEM과 유사한 주문자 요청 생산 방식으로 기술의 난도가 높고 업체만의 기술 Knok-How가 요구되는데, 에이엘티는 국내에서 테스트 전문 업체로 오랜 경력을 보유하고 동사만의 체계적 기술 인프라를 바탕으로 전문성을 확보하고 있습니다.

비메모리 반도체 테스트는 파운드리 업체에서 제조한 여러 제품군들을 전문 테스팅 장비와 독자적인 기술 및 테스트 인프라를 통해서 제품의 정상적인 동작 여부를 검사하는 한편, 제품의 수율 분석과 불량 원인 분석 데이터를 고객사에 피드백함으로써 고객사의 수율 개선과 양산 시 발생할 수 있는 불량 요인을 사전에 체크하여 양질의 제품이 생산될 수 있도록 돕는 기능을 함께 수행하고 있습니다.

에이엘티는 국내 주요 대기업들과 전략적 관계 수립을 통해 매년 장비 확장 및 사업 계약을 통해 비메모리반도체에 대한 테스트와 이후 공정까지 일괄 생산 체제를 구축하여 제조 영역을 확대하고 있으며, 국내 비메모리 반도체 후공정 최고의 기술 기업으로 성장하고 있습니다.

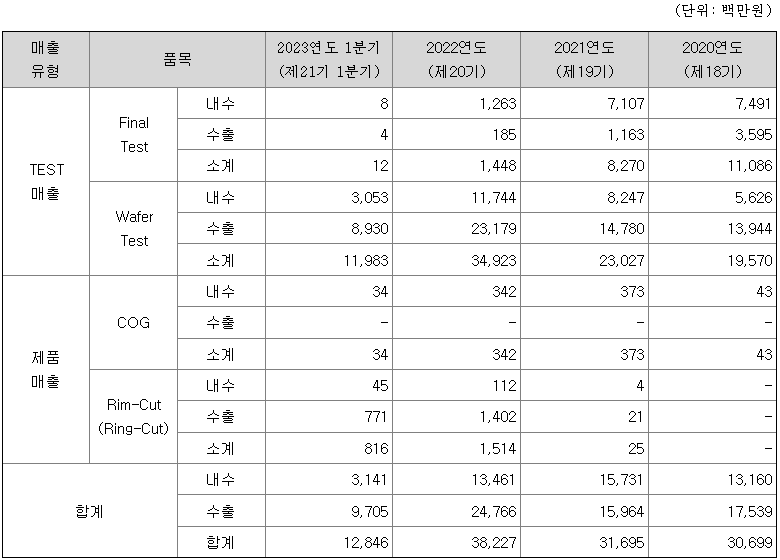

[매출구성]

에이엘티의 매출액은 2020년 307억, 2021년 317억, 2022년 382억으로 꾸준한 성장세를 보이고 있으며, 테스트 매출의 비중이 제일 큰 상황입니다.

[공모개요]

에이엘티의 공모 주식 수는 구십만주(900,000주)이고, 액면가 500원에 희망 공모가격은 16,700원에서 20,500원까지입니다. 총 모집 금액은 희망 공모가 하단 16,700원 적용 시 약 150억원이고, 상단 20,500원 적용 시 약 185억원입니다.

[구주매출비율]

에이엘티의 금번 공모는 신주 모집 900,000주로 이루어져 구주 매출이 없습니다.

[상장당일 유통 가능 주식수]

에이엘티 상장 시 상장 당일부터 유통 가능한 주식 수는 3,875,905주로 전체 상장 예정 주식 수 8,489,671주의 45.7%에 해당합니다.

또한, 동사는 40억원 규모의 전환사채를 발행한 바 있으며 전환권 행사 시 470,588주를 취득하게 되는데, 이는 지분율 5.3%에 해당합니다.

[공모일정 및 청약 가능 증권사]

- 수요예측일 : 7월 11일(화) ~ 7월 12일(수)

- 공모청약일 : 7월 17일(월) ~ 7월 18일(화)

- 환불일 : 7월 20일(목)

- 성장일 : 미정

- 청약 가능 증권사 : 미래에셋증권

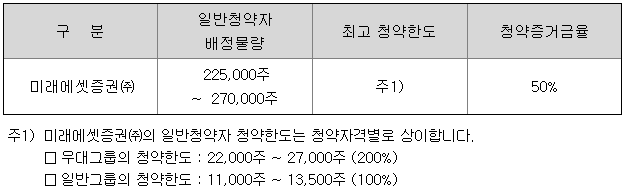

[청약한도 및 청약 단위]

에이엘티의 최소 청약 단위는 10주이고, 일반 청약자의 청약 증거금률은 50%입니다.

미래에셋증권의 일반 청약자 배정 물량은 225,000주 ~ 270,000주이고, 일반 청약자의 최고 청약 한도는 일반 그룹 기준 11,000주 ~ 13,500주입니다.

청약 수수료는 온라인 브론즈 등급 기준 2,000원입니다.

[공모가격]

에이엘티의 희망 공모가격은 회사의 주당 평가가액에서 24.48% ~ 38.48% 할인한 가격입니다.

회사의 주당 평가가액은 2023년 3월 기준 직전 12개월의 순이익에서 출발하여 유사회사의 평균 PER배수를 곱하여 회사 가치를 정하고 이를 주식 수로 나누어 산출한 것입니다.

<희망 공모가격>

<주당 평가가액>

<유사회사의 평균 PER배수 산정>

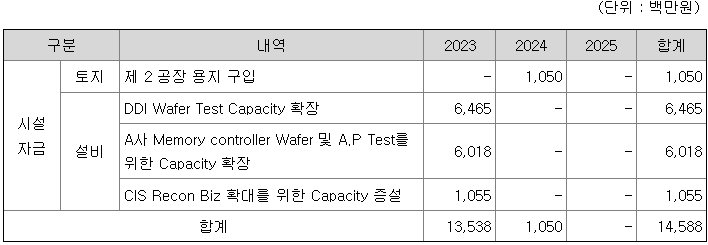

[공모자금 사용계획]

에이엘티는 금번 공모를 통해 조달된 자금 전액을 2 공장 증설을 위한 시설자금으로 사용할 계획입니다.

[재무정보]

< 수익성 >

에이엘티는 안정적인 매출과 함께 영업이익과 순이익을 꾸준히 시현하고 있습니다.

< 재무 안정성 >

에이엘티의 재무 안전성 비율은 업종 평균에 비해 다소 열위에 있습니다. 이는 반도체 테스트 사업을 위해 테스트 장비를 계속 구입하기 때문입니다. 다만 견고한 영업 실적을 바탕으로 유동비율과 당좌비율의 개선이 기대되고 있으며, 상장 후 전환 사채의 전환과 미지급금의 상환 등으로 부채비율의 개선도 기대하고 있습니다.

[이코노맨의 생각]

비메모리 반도체의 웨이퍼와 제품 테스트를 주 사업으로 영위하는 업체의 코스닥 상장 도전입니다.

비메모리 반도체 수요 증가 전망에 따라 테스트 사업에 대한 수요도 증가할 것으로 전망되고 있어 유망한 사업 분야라고 생각해 볼 수 있겠습니다.

수요예측 결과가 아주 나쁘지 않으면 청약할 생각입니다.

이상 에이엘티 공모주 청약 정보였습니다.

도움이 되셨으면 좋겠습니다.

감사합니다.

에이엘티의 수요예측 결과는 아래 글에서 확인해보실 수 있습니다.

2023.07.14 - [공모주] - 에이엘티 수요예측 결과 흥행 성공 공모가 상향 확정

※ 이코노맨은 공모주 청약을 권유하지 않습니다. 본인 판단 시 참고용으로만 활용 바랍니다.

'공모주' 카테고리의 다른 글

| 파로스아이바이오 수요예측 결과 흥행 저조 공모가 14,000원 확정 (0) | 2023.07.13 |

|---|---|

| 뷰티스킨 수요예측 결과 흥행 성공 공모가 26,000원 상향 확정 (0) | 2023.07.12 |

| 파로스아이바이오 상장 ipo 공모주 청약 정보 (0) | 2023.07.10 |

| 버넥트 상장 ipo 공모주 청약 정보 (0) | 2023.07.08 |

| 와이랩 수요예측 결과 흥행 성공 공모가 9,000원 상향 확정 (0) | 2023.07.07 |

댓글