제닉스의 코스닥 상장을 위한 공모주 청약이 9월 19일과 9월 20일 이틀에 걸쳐 진행됩니다.

희망 공모가격은 28,000원 ~ 34,000원이고, 신영증권과 KB증권에서 청약 가능합니다.

청약 판단을 위한 기본 정보에 대해 알아보겠습니다.

[사업현황]

제닉스는 반도체, 디스플레이, 2차 전지, 자동차 등 다양한 산업에 적용되는 자동화 물류 시스템(AMHS, Automated Material Handling System)을 전문적으로 개발 및 공급하는 회사입니다.

AMHS는 첨단 제조공정의 무인화, 자동화를 달성하기 위해 필수적으로 도입되어야 하는 시스템으로, 당사는 AMHS 솔루션 중 공정 내 반송물의 보관 및 반입·반출 역할을 수행하는 자동화 설비인 Stocker와 다양한 종류의 자재를 자동으로 이송하는 물류로봇인 AGV/AMR에 대한 전문 기술 및 제조 능력을 바탕으로 공장 자동화에 필요한 핵심 솔루션을 제공하고 있습니다.

당사가 주력으로 생산하는 반도체 공정용 Stocker는 반도체 웨이퍼가 담긴 FOUP(Front Opening Unified Pod)의 저장 및 반입, 반출을 목적으로 하는 자동화 시스템으로, 공정 내 FOUP의 물동량을 파악하고 제어하여 전체 공정 내 웨이퍼 재고관리를 효율적으로 수행하기 위해 도입되는 무인자동화 시스템입니다.

한편, 당사는 설립연도인 2010년 Laser 가이드 방식의 AGV를 국내 최초로 국산화에 성공하여 AGV/AMR 사업에 진출하였습니다.

AGV(Automated Guided Vehicle)는 대표적인 물류이송 로봇의 하나로써, 자체 동력을 바탕으로 사람이 조작하지 않고 독립적으로 동작하며, 유선 또는 무선방식의 가이드에 의해 자동으로 움직이는 무인이송로봇입니다.

현재 다수의 반도체 웨이퍼 생산라인용 AGV와 후공정 검사 자동화 라인용 AMR을 개발하여 반도체 공장에 납품하고 있으며, 디스플레이 공정 내 포토 마스크 운반용 AGV/AMR을 공급하고 있습니다.

제닉스는 이러한 경험을 바탕으로 8인치 반도체용 OHT(천정에 레일을 따라 다니는 자동화시스템), 항만 물류를 대상으로 AGV/AMR 및 관제시스템을 설계 및 납품하는 한편, visual slam 및 인덕터용 소재 개발을 통한 사업영역 확장을 성장전략으로 가지고 있습니다. 이는 현재 공급자가 해외기업에 한정된 8인치 OHT 및 항만 물류 자동화 시장의 니즈와 부합하여 동사의 매출 성장을 이끄는 사업의 원동력이 될 것으로 예상하고 있습니다.

[매출구성]

제닉스의 매출액은 2021년 346억에서 2022년 517억, 2023년 613억으로 지속 성장 추세를 보이고 있습니다.

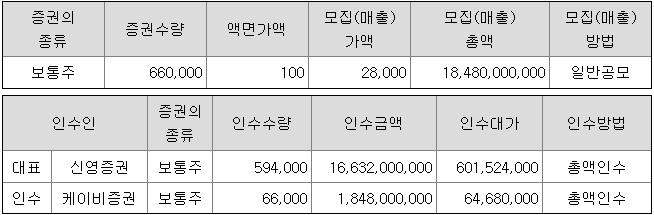

[공모개요]

제닉스의 금번 공모 주식 수는 육십육만(660,000주)이고, 액면가 100원에 희망 공모가격은 28,000원에서 34,000원까지입니다.

총 모집 금액은 희망 공모가 하단 28,000원 적용 시 약 185억원이고, 희망가 상단 34,000원 적용 시 약 224억원입니다.

[구주매출비율]

제닉스의 금번 공모는 신주 모집 372,840주와 구주 매출 287,160주로 이루어져 구주 매출 비율이 43.5%입니다.

구주 매출은 회사가 보유하고 있는 자기 주식으로 구성되어 있어 신주 모집처럼 매출 금액이 회사로 유입됩니다.

[상장당일 유통 가능 주식수]

제닉스 상장 시 상장 당일부터 유통 가능한 주식 수는 1,290,272주로 전체 상장 예정 주식 수 7,785,000주의 29.51%에 해당합니다.

또, 임직원에게 부여된 주식매수선택권은 70,000주로 전체 상장 예정 주식 수의 1.60%입니다.

[공모일정 및 청약 가능 증권사]

- 수요예측일 : 9월 5일 (목) ~ 9월 11일(수)

- 공모청약일 : 9월 19일(목) ~ 9월 20일(금)

- 환불일 : 9월 24일(화)

- 상장일 : 미정

- 청약 가능 증권사 : 신영증권, KB증권

[청약한도 및 청약 단위]

신영증권의 일반 청약자 최소 청약 단위는 50주이고, 일반 청약자 배정 물량은 148,500주 ~ 178,200주이며, 일반 청약자의 최고 청약 한도는 일반그룹 기준 4,000주 ~ 5,000주입니다.

청약 수수료는 온라인 기준 2,000원입니다.

KB증권의 경우 일반 청약자 최소 청약 단위는 10주이고, 일반 청약자 배정 물량은 16,500주 ~ 19,800주이며, 일반 청약자의 최고 청약 한도는 일반그룹 기준 500주 ~ 600주입니다.

청약 수수료는 온라인 기준 1,500원입니다.

두 증권사 공히 일반청약자의 청약 증거금률은 50%입니다.

[공모가격]

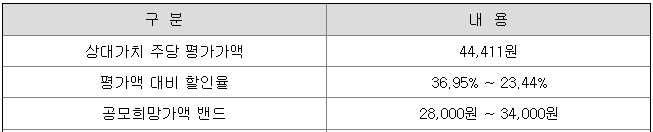

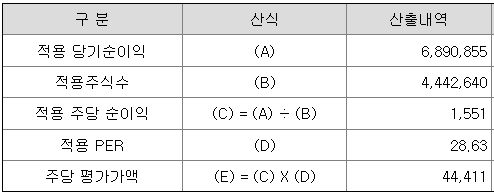

제닉스의 희망 공모가격은 회사의 주당 평가가액 44,411원에서 23.44% ~ 36.95% 할인한 가격입니다.

회사의 주당 평가가액은 2024년 반기 기준 순이익을 연간 환산한 후 주식수로 나누어 주당 순이익을 구하고, 여기에 유사회사의 평균 PER 배수를 곱하여 산출한 것입니다.

<희망 공모가격>

<주당 평가가액>

<유사회사의 평균 PER배수 산정>

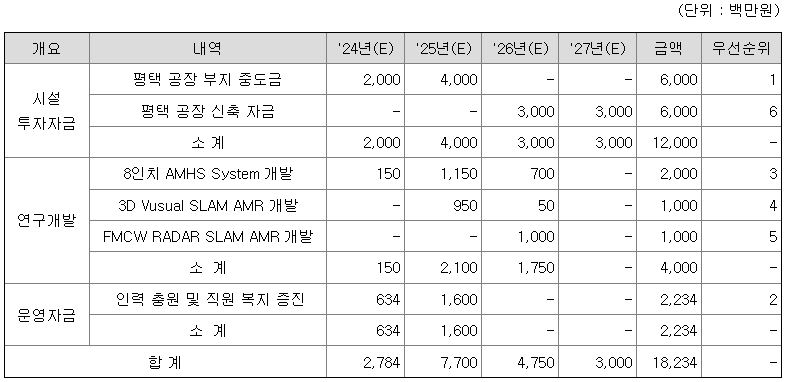

[공모자금 사용계획]

제닉스는 금번 공모를 통해 조달된 자금으로 평택공장 신축 시설 자금으로 120억, 연구개발비로 40억을 사용하고, 나머지 22억을 운영자금으로 사용할 계획입니다.

[재무정보]

< 수익성 >

제닉스는 5% 내외의 영업이익률을 안정적으로 시현하고 있습니다.

< 재무 안정성 >

동사는 2022년 말 기준 동업종 평균 대비 높은 부채비율을 보이고 있습니다. 부채비율은 2021년 127.30%에서 2022년 204.62%로 증가하였으며 이는 운전자금을 위한 차입금 증가 및 계약부채 증가, 미지급금의 36억원 증가 등에 기인하며, 2023년 이후 개선 추세를 보이고 있습니다.

[이코노맨의 생각]

반도체 공정용 이송 장비인 stocker와 물류 이송 로봇을 중심으로 하는 공장 내 자동화 시스템 전문 업체의 상장 도전입니다.

지속적인 매출 증가와 함께 5% 내외의 영업이익률을 보이고 있습니다.

희망 공모가가 높아 보이는 데 이는 유사회사에 비해 발행 주식 수가 적은 것으로 일부 설명되고 있습니다.

그럼에도 절대 금액 측면에서 보면 희망가가 높아 보입니다.

수요예측 결과를 지켜볼 필요가 있겠으며, 공모 일정이 겹치는 "인스피언", "셀비온"의 수요예측 결과를 종합 판단해서 청약에 임할 필요가 있다고 하겠습니다.

이상 제닉스 공모주 청약 정보였습니다.

도움이 되셨으면 좋겠습니다.

감사합니다.

※ 이코노맨은 공모주 청약을 권유하지 않습니다. 본인 판단 시 참고용으로만 활용 바랍니다.

'공모주' 카테고리의 다른 글

| 루미르 상장 ipo 공모주 청약 정보 (1) | 2024.08.28 |

|---|---|

| 셀비온 상장 ipo 공모주 청약 정보 (15) | 2024.08.27 |

| 인스피언 ipo 상장 공모주 청약 정보 (1) | 2024.08.26 |

| 아이언디바이스 상장 ipo 공모주 청약 정보 (0) | 2024.08.24 |

| 와이제이링크 상장 ipo 공모주 청약 정보 (1) | 2024.08.23 |

댓글