엠앤씨솔루션의 유가증권 시장 상장을 위한 공모주 청약이 12월 5일과 12월 6일 이틀에 걸쳐 진행됩니다.

희망 공모가격은 80,000원 ~ 93,300원이고, KB증권, 삼성증권, 키움증권에서 청약 가능합니다.

청약 판단을 위한 기본 정보에 대해 알아보겠습니다.

[사업현황]

엠앤씨솔루션은 1976년 방위산업체로 지정되어 지상, 유도, 해상, 항공 및 우주 분야 전기식 구동장치 및 유압장치, 유압시스템의 국산화 개발에 참여하여 무기체계 현대화 및 방위력 향상에 일익을 담당해 온 업체입니다.

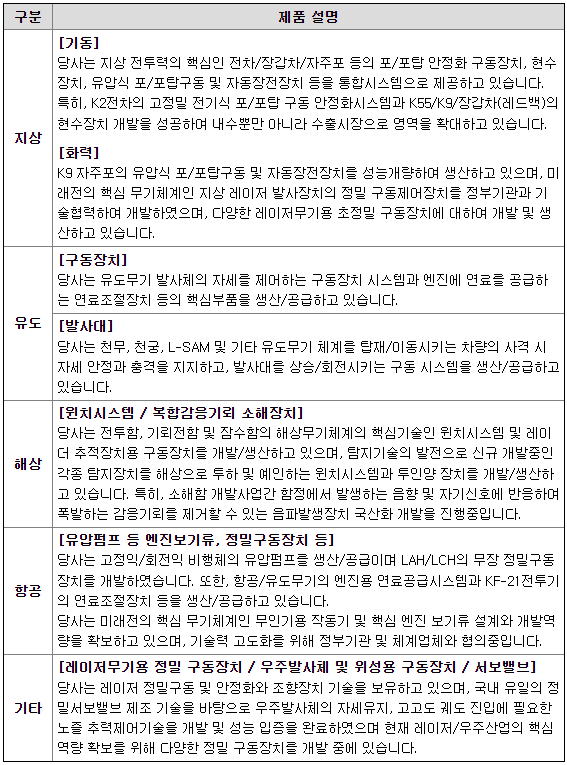

엠앤씨솔루션의 제품 구성은 아래 표와 같이 거의 모든 국방 무기체계에 적용되고 있습니다.

[매출구성]

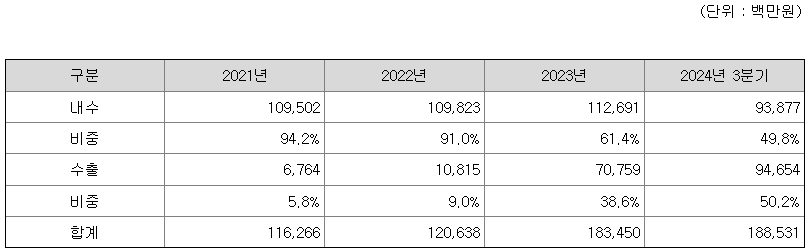

엠앤씨솔루션의 매출액은 2021년 11조 6,266억에서 2023년 18조 3,450억으로 증가 추세를 보이고 있으며 2023년 이후 수출 비중이 증가하고 있습니다.

[공모개요]

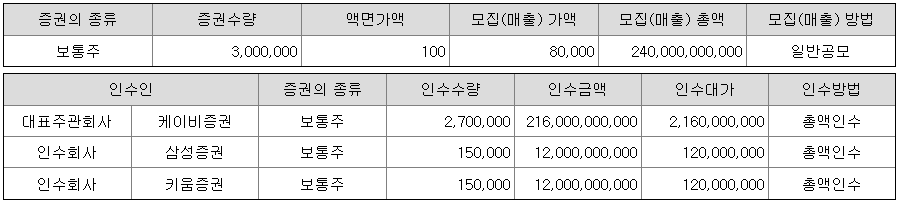

엠앤씨솔루션의 금번 공모 주식 수는 삼백만주 (3,000,000주)이고, 액면가 100원에 희망 공모가격은 80,000원에서 93,300원까지입니다.

총 모집 금액은 희망 공모가 하단 80,000원 적용 시 2,400억원이고, 희망가 상단 93,300원 적용 시 2,799억원입니다.

[구주매출비율]

금번 엠앤씨솔루션의 공모는 신주 모집 1,500,000주와 구주 매출 1,500,000주로 이루어져, 구주 매출 비율이 50%입니다.

구주 매출의 내용은 최대 주주 보유 지분 중 일부 매각으로 최대주주 소시어스웰투시인베스트먼트제2호기업재무안정 주식회사의 지분율은 공모 이후에도 68.27%를 보유해 최대주주의 지위와 경영권 확보에 문제는 없어 보입니다.

[상장당일 유통 가능 주식수]

엠앤씨솔루션 상장 시 상장 당일부터 유통 가능한 주식 수는 2,400,000주로 전체 상장 예정 주식 수 9,453,900주의 25.39%에 해당합니다.

[공모일정 및 청약 가능 증권사]

- 수요예측일 : 11월 26일(화) ~ 12월 2월(월)

- 공모청약일 : 12월 5일(목) ~ 12월 6일(금)

- 환불일 : 12월 10일(화)

- 상장일 : 미정

- 청약 가능 증권사 : KB증권, 삼성증권, 키움증권

[청약한도 및 청약 단위]

엠앤씨솔루션의 최소 청약 단위는 10주 (KB증권, 삼성증권) ~ 20주(키움증권)이고, 일반 청약자의 청약 증거금률은 50%입니다.

증권사별, 일반 청야가 배정 물량, 일반 청약자의 최고 청약 한도와 청약 수수료는 아래 표와 같습니다.

청약 수수료는

[공모가격]

엠앤씨솔루션의 희망 공모가격은 회사의 주당 평가가액 115,412원에서 19.16% ~ 30.68% 할인한 가격입니다.

회사의 주당 평가가액은 2024년 연간 추정 EBITDA에 유사회사의 평균 EV/EBITDA배수를 곱한 후 순 차입금을 차감하여 회사 가치를 정하고, 이를 주식 수로 나누어 산출한 것입니다.

<희망 공모가격>

<주당 평가가액>

<유사회사의 평균 EV/EBITDA 배수 산정>

[공모자금 사용계획]

엠앤씨솔루션은 금번 공모를 통해 조달된 자금으로 2 공장 신설 등 시설자금에 1,090억을 사용하고, 나머지 86억을 운영자금으로 사용할 계획입니다.

[재무정보]

< 수익성 >

엠앤씨솔루션은 2021년 이후 지속적 매출 성장과 함께 수익성 역시 계속 좋아지는 실적을 보이고 있습니다.

< 재무 안정성 >

동사는 안정적인 영업현금흐름을 바탕으로 무차입 경영에 가까운 경영 기조를 유지하고 있습니다.

2021년 이후로 동사의 순차입금은 지속적으로 음(-)의 값을 나타내고 있으며, 총 차입금의존도 역시 2021년 13.5%, 2022년 6.9%, 2023년 3.1%, 2024년 3분기말 기준 3.9%로 완만하게 하락하는 모습을 보이고 있습니다. 영업이익으로 이자비용을 얼마나 충당할 수 있는지를 나타내는 지표인 이자보상배율 역시 동사는 2024년 3분기 기준으로 43.4배를 나타내고 있어 매우 양호한 수준으로 판단됩니다.

다만, 부채비율의 경우 2021년 135.9%에서 2024년 3분기말 289.2%로 상승하였으나, 이는 2023년 진행된 유압기기 사업부문(現㈜모트롤)의 인적분할로 인한 자본 감소와 방위산업의 관례에 따른 선수금 수취 등에 의한 것으로 실질적으로 재무안정성이 악화되어 발생한 현상은 아닙니다.

[이코노맨의 생각]

대형 방위산업체의 상장 도전입니다.

창업 이래 두산그룹으로 편입되었다가, 계열 분리되면서 대주주가 바뀌었습니다

희망 공모가 역시 매우 높은 수준으로, 회사 가치가 1조가 넘는 수준입니다.

공모주 시장이 최악인 상황에서 유가증권 시장에 상장하게되는데, 과연 최근 공모주 시장의 나쁜 흐름을 헤치고 좋은 주가 흐름을 보여줄지 귀취가 주목되고 상황입니다.

수요예측 결과를 지켜보는 한편, 공모주 시장의 흐름까지 체크하면서 청약 참가 여부를 결정할 생각입니다.

이상 엠앤씨솔루션 공모주 청약 정보였습니다.

도움이 되셨으면 좋겠습니다.

감사합니다.

※ 이코노맨은 공모주 청약을 권유하지 않습니다. 본인 판단 시 참고용으로만 활용 바랍니다.

◎ 일본 동전파스 세트 제품 직구 수입 구매대행 서비스 ◎

2024.09.01 - [해외직구 구매대행] - 동전파스 일본 오리지널 제품 직구 소형 156매 + 대형 78매 1세트 구매대행

동전파스 일본 오리지널 제품 직구 소형 156매 + 대형 78매 1세트 구매대행

[동전파스 일본 직구 구매대행 서비스 바로가기] ☞ https://hanwoobk.shop.blogpay.co.kr/v/g/8bHR0 일본 오리지널 동전파스 소형 156매 + 대형 78매 1세트 일본 직구 구매대행 hanwoobk.shop.blogpay.co.kr 일본에서

economan.co.kr

※ 회원 가입 없이도 간편 결제가 가능하며, 결제 후 해외 주문 접수 현황, 송장 발부 현황 및 배송 현황 핸드폰 문자로 알려드립니다. (배송 보장 보증보험 가입 완료)

엠앤씨솔루션의 수요예측 결과는 아래 글에서 확인 가능합니다.

2024.12.04 - [공모주] - 엠앤씨솔루션 수요예측 결과 흥행 실패 공모가 65,000원으로 하향 확정

'공모주' 카테고리의 다른 글

| 온코닉테라퓨틱스 상장 ipo 공모주 청약 정보 (1) | 2024.11.27 |

|---|---|

| 2024년 12월 공모주 청약 일정 종합 (3) | 2024.11.22 |

| 아스테라시스 상장 ipo 공모주 청약 정보 (4) | 2024.11.20 |

| 벡트 상장 ipo 공모주 청약 정보 (0) | 2024.11.19 |

| 오름테라퓨틱 상장 ipo 공모주 청약 정보 (2) | 2024.11.18 |

댓글